相続対策に賃貸住宅経営

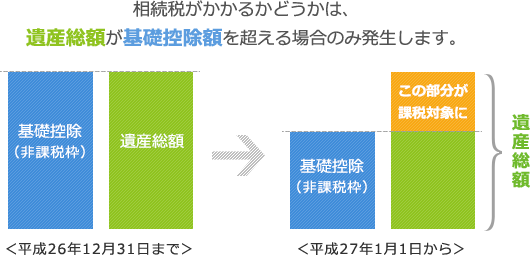

平成27年1月1日より相続税の基礎控除額が大幅に減額されるという

相続税法改正が行われました。

それに伴い課税対象者が増加する傾向が高まると言われる今、

他人事ではなくなりました。相続対策をもっと身近に考えていただくお客様に

次世代へ資産継承するための税対策を考慮した土地利用をご提案いたします。

「相続税のしくみ」

●遺産総額とは

相続や遺贈によって取得した財産(土地建物・預貯金・家財・有価証券など)の合算金額であり、通常その額全てが課税対象となります。

●基礎控除とは

税額計算上の一定の非課税枠です。

節税には、不動産への対策が重要です。

遺産相続額を占める割合として、土地や建物などの不動産評価額がもっとも大きいと言われています。

国税庁の平成24年分の相続税の申告状況調査によると、平均的に相続財産の約52%が土地と建物となり、節税は不動産への対策が鍵となると言えます。

不動産の「資産価値」を下げずに、「評価額」を下げる

賃貸住宅を建てた土地は「賃家建付地」となる

相続対策をおこなう上で、不動産の「資産価値」を下げずに「評価額」を下げることを考慮するという点はとても重要なポイントとなります。

更地にしておくなど何にも活用していない状態の土地では、そのまま全て相続税評価額の対象となります。

しかし、賃貸住宅を建てることで、評価額の対象は概ね更地の80%程度となります。これは、「賃家建付地」として借地権と借家権が考慮される為です。

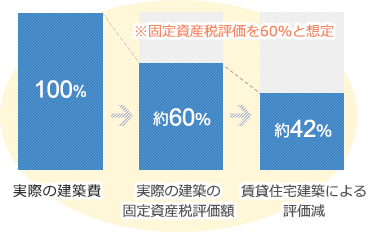

賃貸住宅の建物は「評価減」を受ける

固定資産税評価額として建物は、概ね建築費の50~60%で評価されます。建物を賃貸することで借家権割合(30%)が差し引かれ、固定資産税評価額の70%での評価となり、実際の建築費用の42%程度となります。

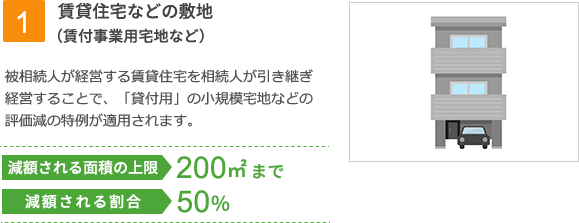

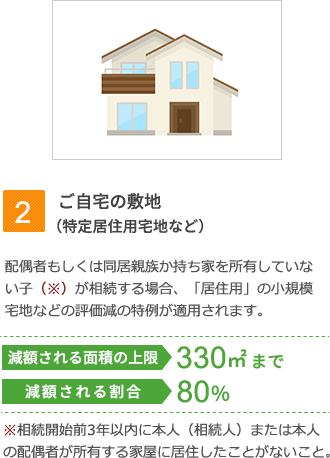

小規模宅地などの評価減の特例条件を満たす場合は、更なる節税にも

●小規模宅地などの評価減の特例について

相続税の計算上、被相続人等の自宅や事業用の敷地の評価について、相続税をまともに課すことで居住や事業を継続できなくなること場合もあります。

そうならないために、相続人が居住や事業を継続していけるように一定の要件のもと減額が認められています。

![土地・中古戸建・アパート・マンション・ビル[物件情報]](https://retrust.co.jp/wp/wp-content/themes/retrust/img/side_bana01.png)